Sijoittajille

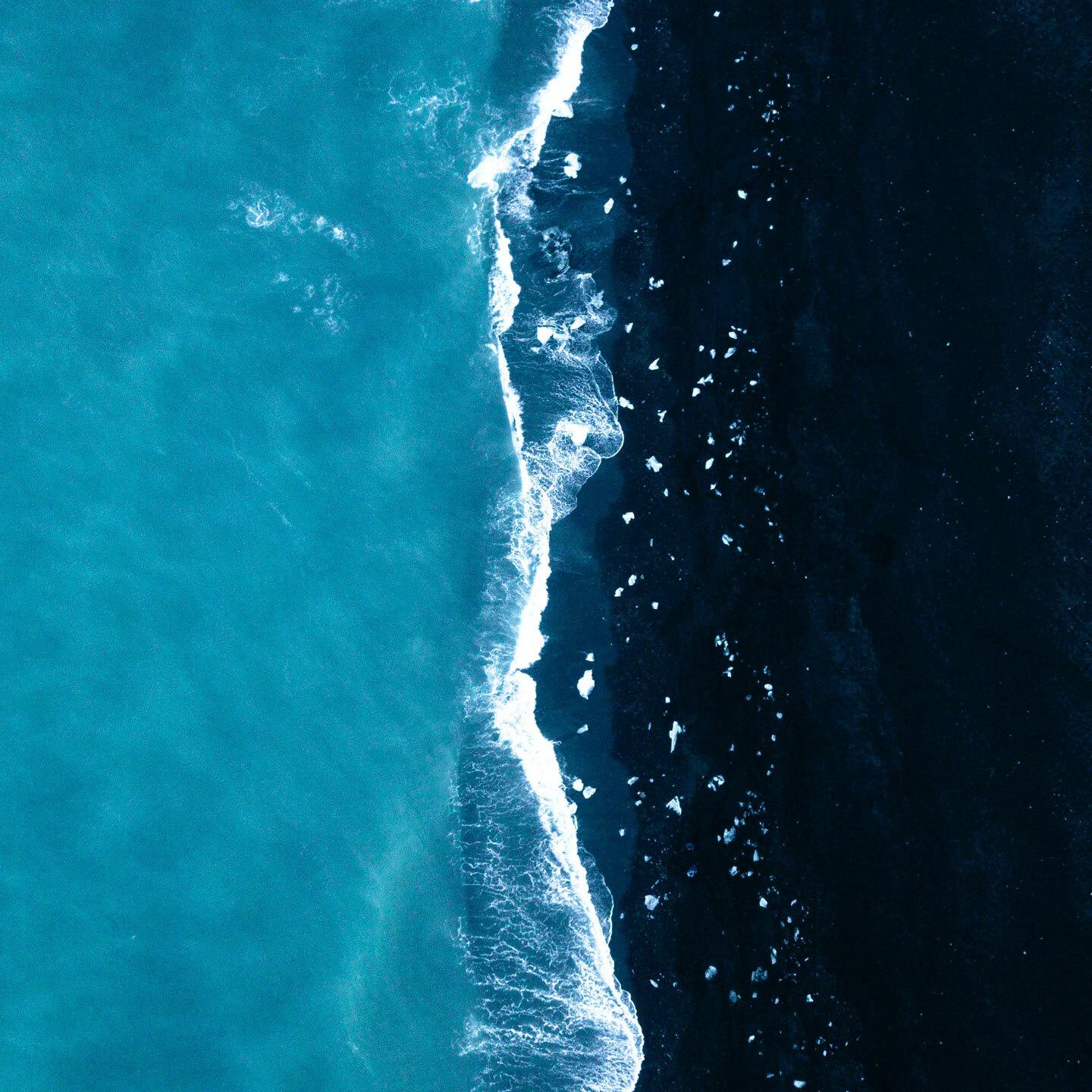

Ensijainen kumppani matkalla kohti puhtaampaa huomista.

Lamor on yksi maailman johtavista ympäristöratkaisujen toimittajista. Olemme erikoistuneet ympäristönsuojeluun, maanpuhdistukseen ja materiaalinkierrätykseen ratkoaksemme suuria globaaleja ongelmia.

Tilaa Lamorin tiedotteet sähköpostiisi tai keskustele meidän ja muiden sijoittajien kanssa Lamorista Inderesin alustalla

Tilaa tästä tiedotteet Lamor-keskustelu I InderesLamor Viimeinen 19/09/2022 10:31 EET Viimeisin € 3.96 Vaihda +0.36€ / +0.36% Volyymi 12,347

Lamor Viimeinen 19/09/2022 10:31 EET Viimeisin € 3.96 Vaihda +0.36€ / +0.36% Volyymi 12,347

Lamor Viimeinen 19/09/2022 10:31 EET Viimeisin € 3.96 Vaihda +0.36€ / +0.36% Volyymi 12,347

Lamor Viimeinen 19/09/2022 10:31 EET Viimeisin € 3.96 Vaihda +0.36€ / +0.36% Volyymi 12,347

123M€

Liikevaihto 2023

10,9M€

Oikaistu liikevoitto (EBIT) 2023

124M€

Tilauskanta 31.12.2023

Lue tiivistelmä Lamorin tunnusluvuista viiden viime vuoden ajalta

Lue lisää

Strategia

Kannattavaa, kestävää kasvua - intohimoisesti.

Lamorin strategia tähtää pitkäjänteiseen kasvuun, ja valituilla alueilla ja aloilla johtavaan asemaan. Yhdessä kumppani- ja asiakasverkostomme kanssa edistämme kiertotaloutta, biodiversiteetin suojelua ja luonnon niukkojen raaka-aineiden huolellista hyödyntämistä.

Sijoittajille

Strategia

Tavoitteenamme on olla globaalisti johtava ympäristöratkaisujen toimittaja ja linkki kestävään kehitykseen. Täältä löydät tietoa strategiastamme ja markkinoistamme.

Taloudellista tietoa

Katso Lamorin viimeisimmät taloustiedot, ohjeistus ja avainluvut 2019-2022.

Osakkeet ja kaupankäynti

Kaupankäynti Lamorin osakkeella Nasdaq Helsinki Oy:n pörssilistalla: tietoa osakkeista ja osakeomistuksesta.

Velkarahoitus

Tietoa Lamorin velkarahoituksesta, rahoitusrieskien hallinnasta sekä vihreän rahoituksen viitekehyksestä ja -instrumenteista.

Raportit ja esitykset

Lamorin taloudelliset raportit, osavuosikatsaukset ja sijoittajaesitykset.

Tiedotteet

Lamorin pörssi-, yhtiö- ja lehtistötiedotteet. Muut uutiset ja artikkelimme löydät Uutiset-osiosta, jonne pääset sivun alalaidan navigaatiosta.

Hallinto

Lamorin hallinto- ja ohjausjärjestelmä sekä eettiset toimintaohjeet.

Sijoittajakalenteri ja yhteystiedot

Selaa Lamorin tulevia sijoittajatapahtumia ja tallenna ne kalenteriisi.